Rozliczenia z Influencerami i Wydawcami, którzy nie prowadzą działalności gospodarczej

Rozliczenie dochodów z bloga jako dochodów z najmu to obecnie jedna z najczęściej stosowanych i najbezpieczniejszych metod. Zmiany wprowadzane w regulaminie WhitePress® od 1 stycznia 2018 r. mają umożliwić jej stosowanie przez użytkowników serwisu. Opisane rozwiązanie będzie stosowane przez WhitePress® od 2018 r. wobec wszystkich Influencerów i Wydawców, którzy nie prowadzą działalności gospodarczej.

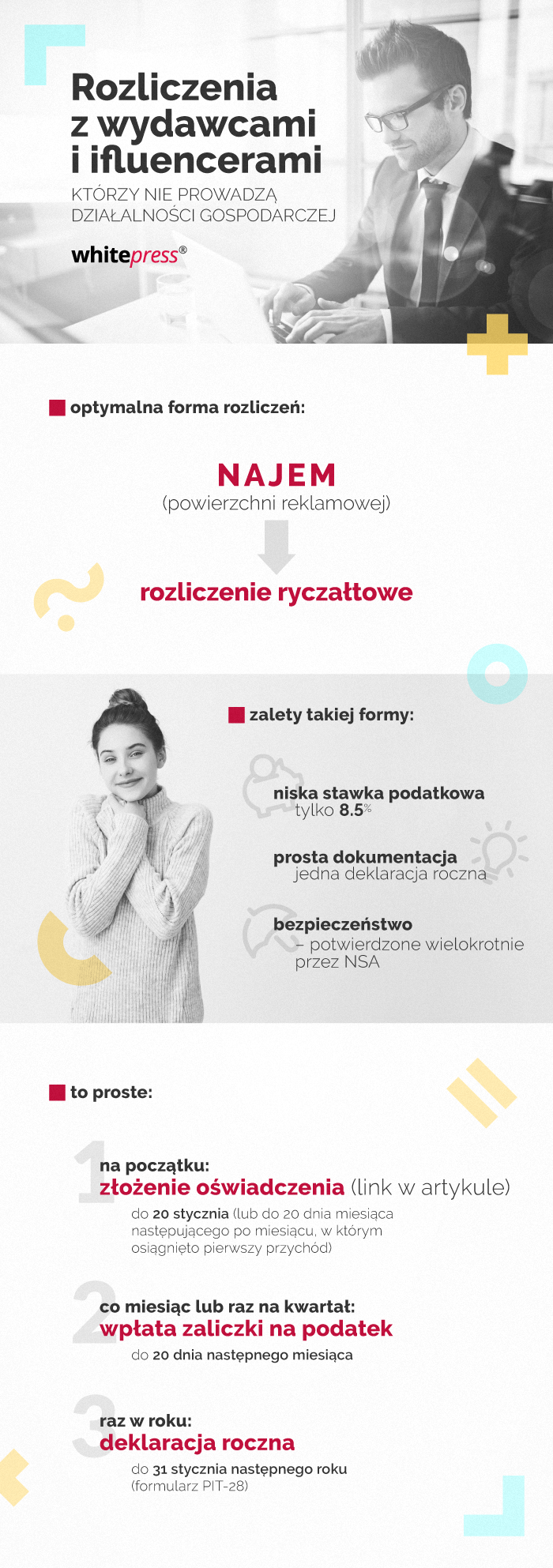

Najważniejsze zalety rozliczenia dochodów z bloga jako dochodów z najmu przedstawiliśmy na infografice umieszczonej na końcu artykułu. Warto jednak przyjrzeć się najpierw jakie w ogóle możliwości ma bloger nieprowadzący działalności gospodarczej.

Problemy w rozliczeniu podatkowym dochodów z bloga

W praktyce po stronie Influencerów lub Wydawców pojawia się pytanie: W jaki sposób rozliczyć podatek od dochodów z prowadzenia bloga/portalu internetowego? Niestety, jeżeli nie prowadzimy działalności gospodarczej, odpowiedź na to pytanie nie jest oczywista. Istnieje kilka możliwości, a wybór właściwej nie jest prosty. Przepisy prawa nie nadążają za rozwojem Internetu, dlatego wątpliwości mają organy podatkowe i sądy administracyjne. W sprawie tej oficjalną opinię – tzw. interpretację ogólną – opublikował Minister Finansów, ale i ona nie rozwiała wszystkich wątpliwości.

Sposoby opodatkowania działalności w Internecie:

1. Kwalifikacja przychodów z prowadzenia bloga/portalu internetowego

Przepisy ustawy o podatku dochodowym od osób fizycznych dzielą przychody uzyskiwane przez podatników na kilka kategorii (tzw. źródła przychodów). Źródło przychodu decyduje o sposobie opodatkowania i rozliczenia otrzymanego wynagrodzenia. Wynagrodzenia Influencerów lub Wydawców mogą zostać zaliczone przez urzędy skarbowe do następujących źródeł przychodów:

- działalność wykonywana osobiście,

- działalność gospodarcza,

- najem, podnajem, dzierżawa, poddzierżawa oraz inne umowy o podobnym charakterze

- tzw. inne źródła.

Zaliczenie do konkretnego źródła decyduje o tym jaki podatek należy zapłacić. Krótkie podsumowanie skutków takiego zaliczenia przedstawia tabela poniżej:

|

Źródło przychodu |

Ile wynosi podatek? |

Czy można potrącić koszty? |

Kto rozlicza podatek? |

Składki ZUS |

|

Działalność wykonywana osobiście (bez przeniesienia praw autorskich) |

Skala 17% i 32% |

Stała kwota 20% przychodu |

Płatnik (zleceniodawca) co miesiąc po potrąceniu z wynagrodzenia. Podatnik rozlicza podatek |

Tak |

|

Najem |

Skala 17% i 32%, |

Tak* |

Podatnik samodzielnie |

Nie |

|

Ryczałt 8,5% |

Nie |

Podatnik samodzielnie |

Nie |

|

|

Inne źródła |

Skala 17% i 32%, |

Stała kwota 20% przychodu |

Podatnik na koniec roku na podstawie informacji PIT-8C. |

Nie |

|

Działalność gospodarcza |

Skala 17% lub 32%, lub liniowo 19% |

Tak* |

Podatnik samodzielnie co miesiąc lub kwartalnie. |

Tak** |

*Nie każdy wydatek jest kosztem podatkowym. O wątpliwościach w tym zakresie przeczytasz w dalszej części artykułu.

**Jeżeli bloger jest zatrudniony na umowę o pracę, to prowadząc dodatkową działalność gospodarczą nie musi opłacać składek na ubezpieczenia społeczne. Składki te są pobierane z wynagrodzenia o pracę.

Najmniej wątpliwości budzi rozliczenie działalności gospodarczej. Influencer lub Wydawca może rozliczać się jako przedsiębiorca, jeżeli prowadzi działalność na większą skalę. Działalność gospodarcza pozwala na potrącenie rzeczywistych kosztów związanych z prowadzeniem bloga i odliczenie podatku VAT od otrzymywanych faktur.

2. Kiedy najem? Kiedy inne źródła?

Niestety nie jest jasne do którego źródła przychodów zaliczyć przychody Influencera lub Wydawcy, którzy nie są przedsiębiorcami. Dochody osób nie prowadzących działalności gospodarczej mogą być przez urzędy skarbowe traktowane jako przychody z działalności wykonywanej osobiście, przychody z najmu, lub przychody z tzw. innych źródeł. To jak należy je zakwalifikować zależy przede wszystkim od treści i celu umów, na podstawie których bloger otrzymuje wynagrodzenie.

Działalności wykonywana osobiście. Zaliczamy do niej przychody osiągane z tytułu wykonywania usług na podstawie umowy zlecenia lub umowy o dzieło. Do tej kategorii zaliczamy również przychody z różnorodnych umów o świadczenie usług, które nie są uregulowane innymi przepisami, a do których stosuje się odpowiednio przepisy o zleceniu. Do działalności wykonywanej osobiście kwalifikują się również przychody uzyskiwane dzięki twórczości artystycznej czy literackiej.

Najem. Kolejnym źródłem przychodów są przychody z umów najmu, podnajmu, dzierżawy, oraz umów o podobnym charakterze. Przez umowę najmu wynajmujący zobowiązuje się oddać najemcy rzecz do używania przez pewien czas, a najemca zobowiązuje się płacić wynajmującemu określony czynsz. W umowie dzierżawy wydzierżawiający zobowiązuje się oddać dzierżawcy rzecz do używania i pobierania pożytków, a dzierżawca zobowiązuje się płacić wydzierżawiającemu umówiony czynsz.

Inne źródła przychodów. Jeżeli nie można jednoznaczne zakwalifikować przychodów do żadnego źródła, to przychody te uznawane są za przychód z tzw. innych źródeł.

3. Kiedy działalność wykonywana osobiście? Kiedy najem? Kiedy inne źródła?

Umowy zawierane w związku prowadzeniem bloga nie są typowymi umowami zlecenia czy umowami najmu. Sprawiają więc wiele problemów organom podatkowym. Opodatkowanie zależy od tego w jaki sposób podatnik, urząd skarbowy, czy sąd odczytuje umowę zawartą przez blogera oraz od tego co jest jego zdaniem najważniejszą częścią zawartej umowy.

Z reguły przyjmuje się, że najważniejszym elementem świadczenia blogera jest udostępnienie własnych mediów (bloga, strony). Wówczas wynagrodzenie blogera taktowane jest przez urzędy skarbowe jako przychód z najmu (Interpretacje indywidualne Dyrektora Izby Skarbowej w Warszawie). Takie rozwiązanie potwierdzał w wielu sprawach Naczelny Sąd Administracyjny (Wyroki NSA i WSA dot. charakteru świadczeń blogerów). Przyjmował on, że zasadniczym celem działań blogerów jest oddanie do używania reklamodawcy „bytu wirtualnego” – części powierzchni bloga lub strony internetowej.

Stanowisko NSA potwierdził Minister Finansów. W interpretacji ogólnej z dnia 5 września 2014 r., DD2/033/55/KBF/14/RD-75000, wskazał on, że osoba uzyskująca wynagrodzenie za umieszczenie na własnej stronie treści reklamowej uzyskuje przychód z umowy podobnej do najmu lub dzierżawy.

Jeżeli blogerzy wykonywali wiele dodatkowych czynności, a ich działania nie zawsze były prowadzone na typowych stronach internetowych, to traktowano ich przychody jako przychody z tzw. innych źródeł. Stanowisko takie aprobowała cześć organów podatkowych, np. Dyrektor Krajowej Informacji Skarbowej w interpretacji z dnia 5 kwietnia 2017 r. oraz Dyrektor Izby Skarbowej w Łodzi w interpretacji z dnia 9 listopada 2016 r. Takie rozwiązanie było zasadne szczególnie wówczas, gdy treść regulaminów lub umów nie odnosiła się do udostępnienia strony internetowej na określony czas, a bloger wykonywał wiele dodatkowych czynności.

Zdarzały się jednak przypadki, w których organy podatkowe uznawały, że najważniejsze są dodatkowe czynności wykonywane przez blogera. Wtedy urzędy skarbowe traktowały wynagrodzenie blogera jako przychody z działalności wykonywanej osobiście.

Rozliczenie dochodów z najmu

1. Dlaczego najem?

Wydaje się, że najprostszym i najczęściej akceptowanym przez sądy i urzędy rozwiązaniem jest rozliczenie przychodów blogerów jako przychodów z najmu. Taka procedura daje też praktyczne korzyści:

- bloger może, po zgłoszeniu do urzędu skarbowego, rozliczać najem według obniżonej ryczałtowej stawki – 8,5%,

- ryczałtowa stawka może być rozliczana miesięcznie lub kwartalnie,

- bloger nie musi składać comiesięcznych deklaracji,

- w razie wątpliwości urzędu skarbowego bloger może powoływać się na interpretację ogólną Ministra Finansów, na którą mogą powoływać się wszyscy podatnicy udostępniający na blogach miejsce reklamowe,

- bloger może powoływać się również na wyroki NSA, który w wielu różnych sprawach potwierdzał, że bloger powinienem rozliczać swoje dochody jako przychody z najmu.

Bezpieczne stosowanie tego rozwiązania wymaga jednak takiego skonstruowania umowy lub regulaminu, aby nie było wątpliwości, że istotą świadczenia blogera jest udostępnienie powierzchni własnego bloga na pewien określony lub nieokreślony czas.

2. Co zmieniamy?

WhitePress® dokona zmiany regulaminu, polegającej na jednoznacznym, niebudzącym wątpliwości opisaniu charakteru umów zawieranych przez Influencerów lub Wydawców z WhitePress®. Regulamin obowiązujący od 1 stycznia 2018 r. wskazuje, że kluczowym zadaniem Influencera lub Wydawcy jest udostępnienie swoich mediów internetowych dla treści uzgodnionych z Reklamodawcą.

Nowe zapisy są uzasadnione praktyką. Dla Reklamodawcy kluczowe jest pozyskanie miejsca w mediach Influencera lub Wydawcy. Dodatkowe czynności wykonywane przez Influencera lub Wydawcę, choć ważne, nie są kluczowe dla Reklamodawcy. Istotą jego świadczenia jest oddanie do używania „bytu wirtualnego” (bloga, vloga, profilu w social media np. Instagram, Facebook) dla określonych treści i utrzymanie ich na nim przez określony czas.

Nowe postanowienia regulaminu mają dać Influencerom i Wydawcom możliwość wyjaśnienia urzędowi skarbowemu, że przychody otrzymywane przez Influencera lub Wydawcę powinny być zaliczone do przychodów z tytułu umów podobnych do umowy najmu. Regulamin nie przesądza tego całkowicie. Urząd skarbowy w sprawie każdego podatnika może podjąć własną decyzję.

3. Jak rozliczyć najem?

Ustawa o PIT przewiduje dwa sposoby opodatkowania dochodów z najmu. Pierwszą z możliwości jest opodatkowanie na zasadach ogólnych według progresywnej skali podatkowej ze stawkami 17% i 32%. Druga możliwość to opodatkowanie tzw. ryczałtem od przychodów ewidencjonowanych (ryczałt) w wysokości 8,5%. Zasady stosowane przy opodatkowaniu ryczałtem najmu bloga są zasadniczo podobne jak w wypadku najmu lokali.

4. Ryczałt. Ważne jest oświadczenie

Rozliczanie ryczałtem, wymaga złożenia oświadczenia o wyborze ryczałtu w urzędzie skarbowym właściwym ze względu na miejsce zamieszkania podatnika. Pod linkiem znaleźć można wzór takiego oświadczenia.

W ciągu roku można stosować tylko jedną formę opodatkowania – albo ryczałt albo skalę. Jeżeli podatnik decyduje się na opodatkowanie ryczałtem, może złożyć oświadczenie o wyborze ryczałtu na kolejny rok podatkowy, nie później niż do dnia 20 stycznia tegoż roku.

Podatnik rozpoczynający osiąganie przychodów z najmu w trakcie roku, składa oświadczenie o wyborze ryczałtu za ten rok podatkowy nie później niż do 20 dnia miesiąca następującego po miesiącu, w którym osiągnął pierwszy przychód.

Jeśli podatnik rozpoczynający najem pierwszy przychód osiągnął w grudniu, to oświadczenie należy złożyć do końca roku podatkowego.

W przypadku nie złożenia w terminie oświadczenia o wyborze ryczałtu, w ciągu roku należy rozliczać się na zasadach ogólnych 17% lub 32% podatkiem. Oświadczenie o wyborze ryczałtu można złożyć dopiero na kolejny rok podatkowy.

5. Zapłata i rozliczenie ryczałtu

W przypadku opodatkowania dochodów z najmu ryczałtem podatnik płaci 8,5% podatek od całego otrzymanego przychodu, bez pomniejszania go o koszty.

Podatnicy są obowiązani za każdy miesiąc obliczać ryczałt i wpłacać go na rachunek urzędu skarbowego w terminie do dnia 20 następnego miesiąca, a za miesiąc grudzień w terminie złożenia zeznania, tj. do dnia 31 stycznia.

Ryczałt można rozliczać również kwartalnie, trzeba jednak spełnić pewne warunki:

- podatnik, planujący opłacanie ryczałtu co kwartał, jest obowiązany do dnia 20 stycznia zawiadomić o tym naczelnika urzędu skarbowego. Tutaj wzór oświadczenia,

- przychody podatnika nie przekroczyły w poprzednim roku równowartości 25.000 Euro,

- podatnik rozpoczynający działalność może rozliczać ryczałt kwartalnie dopiero od kolejnego roku.

Podatnik, który spełni te warunki, może wpłacać ryczałt do dnia 20 następnego miesiąca po upływie kwartału, za który ryczałt ma być opłacony, a za ostatni kwartał roku w terminie do 31 stycznia roku kolejnego.

Podatnik składa tylko deklarację roczną. Deklarację należy złożyć do 31 stycznia roku następnego, na formularzu PIT-28. Nie ma obowiązku składania deklaracji miesięcznych lub kwartalnych.

6. Rozliczanie na zasadach ogólnych

W przypadku opodatkowania dochodów z najmu na zasadach ogólnych podstawą opodatkowania jest dochód – czyli przychód pomniejszony o koszty jego uzyskania.

Organy podatkowe zezwalały niekiedy, by za koszty związane z prowadzeniem bloga uznano wydatki niezbędne do napisania artykułu o danej tematyce, np. na podróż, hotel, usługi gastronomiczne, zakup biletu do kina, teatru, na wystawę, zakup produktu do testów, nauki języków obcych itp. Obecnie większość organów podatkowych twierdzi jednak, że takie wydatki mają charakter osobisty i nie mogą zostać zaliczane do kosztów uzyskania przychodów.

Według publikowanych ostatnio interpretacji podatkowych, blogerzy mogą bezpiecznie zaliczać do kosztów uzyskania przychodu tylko wydatki ściśle związane z blogiem, takie jak: koszty rejestracji domeny, opłaty za serwer czy oprogramowanie serwisu.

Podatek dochodowy od osób fizycznych pobiera się od podstawy jego obliczenia według skali:

|

Podstawa obliczenia podatku |

Podatek |

||

|

Ponad |

Do |

||

|

85.528 zł |

17% |

minus kwota zmniejszająca podatek |

|

|

85.528 zł |

15.395 zł 04 gr + 32% nadwyżki ponad 85.528 zł |

||

Od 1 stycznia 2017 r. kwota zmniejszająca podatek odliczana w rocznym obliczeniu podatku w zależności od wysokości podstawy opodatkowania wynosi odpowiednio:

|

Podstawa obliczenia podatku |

Kwota zmniejszająca podatek odliczana |

|

|

Ponad |

Do |

|

|

|

6.600 zł |

1.188 zł |

|

6.600 zł |

11.000 zł |

1.188 zł – [631,98 zł × (podstawa obliczenia podatku – 6.600 zł ) ÷ 4.400 zł] |

|

11.000 zł |

85.528 zł |

556,02 zł |

|

85.528 zł |

127.000 zł |

556,02 zł – [556,02 zł × (podstawa obliczenia podatku – 85.528 zł) ÷ 41.472 zł] |

|

127.000 zł |

|

brak kwoty zmniejszającej podatek |

Kwota zmniejszająca podatek na etapie obliczania zaliczek na wynosi:

|

Podstawa obliczenia podatku |

Kwota zmniejszająca podatek stosowana przez podatnika na etapie obliczania zaliczek na podatek |

|

|

Ponad |

Do |

|

|

|

85.528 zł |

556,02 zł |

|

85.528 zł |

|

brak kwoty zmniejszającej podatek |

Podatnik musi płacić miesięczne zaliczki na podatek do 20 dnia każdego miesiąca. Pierwszą zaliczkę należy zapłacić do 20 dnia następnego miesiąca po otrzymaniu pierwszego przychodu. Nie ma konieczności składania deklaracji miesięcznych.

Dochód z najmu rozliczany na zasadach ogólnych wykazywany jest w zeznaniu PIT-36 – tym samym, w którym rozlicza się pozostałe dochody z pracy i działalności gospodarczej. Dochody wykazujemy w deklaracji rocznej, składanej do dnia 30 kwietnia następnego roku.

7. Podstawa wypłaty wynagrodzenia

Podstawę wypłaty przez WhitePress® wynagrodzenia na rzecz nieprowadzących działalności gospodarczej Influencerów lub Wydawców stanowić będzie wystawiany przez nich rachunek, przekazany w formie elektronicznej (PDF). Tutaj do pobrania wzór takiego rachunku.

8. Opłacanie ryczałtu

Minister Rozwoju i Finansów w obwieszczeniu z dnia 20 czerwca 2017 r. wskazał numery rachunków bankowych właściwych do dokonania płatności. Numer rachunku bankowego właściwego do opłacenia ryczałtu można również znaleźć na stronie internetowej właściwego urzędu skarbowego w zakładce „Organizacja” po wybraniu pozycji „Numery rachunków bankowych”.

Opłacając ryczałt przez Internet należy dokonać płatności na numer rachunku bankowego wskazany w Obwieszczeniu w odniesieniu do podatku dochodowego od osób fizycznych wybierając symbol formularza „PPE”, który odnosi się do zryczałtowanego podatku dochodowego od przychodów ewidencjonowanych. W dalszej kolejności należy wybrać czy ryczałt opłacany jest w formie miesięcznej czy kwartalnej, właściwy rok, numer okresu (miesiąca), identyfikator okresu (PPE) oraz kwotę.

9. Jeżeli ryczałt, to ewidencja

Podatnicy uzyskujący przychody z najmu – co do zasady, nie są zobowiązani do prowadzenia ewidencji księgowej.

Podatnicy, którzy wybrali rozliczania ryczałtem są obowiązani posiadać i przechowywać dowody zakupu towarów, prowadzić wykaz środków trwałych oraz wartości niematerialnych i prawnych, oraz prowadzić ewidencję przychodów.

W praktyce Influencer i Wydawca powinni przede wszystkim systematycznie prowadzić ewidencję przychodów. Można ją przygotować na podstawie poniższego wzoru ewidencji. Ewidencja powinna być prowadzona odrębnie za każdy rok podatkowy.

10. Zakończenie działalności bloga

Jeżeli Influencer lub Wydawca kończy prowadzenie bloga/portalu internetowego i nie osiąga już przychodu z tego tytułu, to zarówno w przypadku opodatkowania na zasadach ogólnych, jak i w przypadku opodatkowania w formie ryczałtu, nie jest zobowiązany do informowania urzędu skarbowego o zaprzestaniu takiej działalności.

W praktyce jednak niektóre urzędy zalecają podatnikom korzystającym z ryczałtu informowanie urzędu o zaprzestaniu uzyskiwania dochodów z najmu. Przekazanie takiej informacji zagwarantuje, że podatnik nie zostanie wezwany do złożenia zeznania PIT-28 na początku kolejnego roku.

Podsumowanie

Trudno bez jakichkolwiek wątpliwości wskazać do jakiego źródła przychodów należy zaliczyć dochody z prowadzenia bloga oraz w jaki sposób rozliczać podatek. Sprawia to problemy również organom podatkowym. Wypowiedzi Ministra Finansów wskazują, że pomimo istniejących wątpliwości, najbardziej wygodnym i bezpiecznym rozwiązaniem jest traktowanie dochodów z prowadzenia bloga jako dochodów z najmu. Poniższa infografika przedstawia główne zalety takiego rozwiązania:

Zmiany wprowadzone od 1 stycznia 2018 r. w regulaminie WhitePress® mają na celu wskazanie co jest istotą umów zawieranych przez Whitepress® z Influencerami lub Wydawcami. Treść nowych postanowień regulaminu ma dać możliwość wyjaśnienia urzędowi skarbowemu, że otrzymywane przez Influencera lub Wydawcę przychody należy kwalifikować do przychodów z tytułu umów podobnych do umowy najmu.

Trzeba jednak pamiętać, że kwestia ta może podlegać indywidualnej ocenie pracownika urzędu skarbowego. W razie wątpliwości to od organu podatkowego zależeć będzie czy uzna on takie stanowisko za prawidłowe. Materiały, które przedstawiliśmy powyżej mogą jednak pomóc w wykazaniu, że rozliczenie wynagrodzeń jako wynagrodzeń z najmu jest prawidłowe.

Autor:

Rafał Bartosik

radca prawny

Czarnik i Wspólnicy

czarnikwspolnicy.pl